Technologie IoT w branży ubezpieczeniowej – jakie obszary ulegają modernizacji?

Nie ma żadnych wątpliwości, że technologie Internetu Rzeczy zmieniają sektor ubezpieczeniowy. Wprowadzanie innowacyjnych rozwiązań informatycznych pozwala na optymalizację kosztów prowadzenia działalności, szybszą weryfikację wniosków, a także precyzyjniejsze dopasowanie ofert do indywidualnych potrzeb klientów.

Poniżej przedstawiamy główne obszary modernizacji branży ubezpieczeniowej w kontekście stosowania IoT.

- Ocena ryzyka i taryfikacja

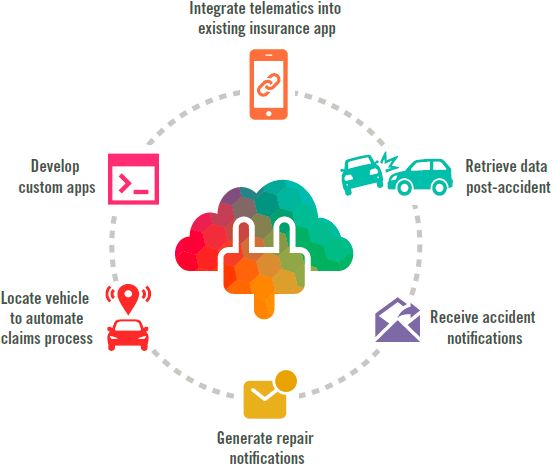

Dzięki danym z urządzeń IoT, takich jak telematyka w pojazdach czy inteligentne czujniki w domach, ubezpieczyciele mogą dokładniej oceniać ryzyko i dostosowywać składki do rzeczywistego zachowania klientów.

Przykład? To monitorowanie stylu jazdy kierowcy, co pozwala na oferowanie spersonalizowanych stawek ubezpieczeniowych. Dla towarzystwa ubezpieczeniowego to korzystne rozwiązanie, chociażby z punktu widzenia minimalizacji ryzyka.

Źródło: https://it-filolog.pl/wp-content/uploads/2017/08/%C5%BAr.-Intelligent-Mechatronic-Systems.jpg

- Zarządzanie roszczeniami

Automatyzacja procesów likwidacji szkód poprzez IoT przyspiesza obsługę roszczeń i redukuje koszty operacyjne dla towarzystwa ubezpieczeniowego. Na przykład, czujniki w budynkach mogą wykrywać zalania czy pożary w czasie rzeczywistym, umożliwiając szybszą reakcję i minimalizację strat.

- Prewencja i monitorowanie

IoT umożliwia ciągłe monitorowanie stanu zdrowia klientów poprzez urządzenia noszone, co pozwala na wczesne wykrywanie potencjalnych problemów zdrowotnych i oferowanie odpowiednich interwencji.

W sektorze ubezpieczeń majątkowych inteligentne systemy alarmowe i czujniki mogą zapobiegać kradzieżom czy uszkodzeniom mienia. To redukuje też ryzyko ubezpieczeniowe związane z częstymi szkodami.

- Personalizacja produktów

Analiza danych z IoT pozwala na tworzenie ofert ubezpieczeniowych dostosowanych do indywidualnych potrzeb klientów, zwiększając ich satysfakcję i lojalność.

Na przykład: ubezpieczenia komunikacyjne oparte na rzeczywistym użytkowaniu pojazdu (Usage-Based Insurance) są wprowadzane do branży ubezpieczeniowej. To krok w kierunku lepszego dopasowania ofert ubezpieczeń do potrzeb konsumentów.

- Zarządzanie ryzykiem klimatycznym

IoT dostarcza danych na temat warunków pogodowych i środowiskowych, co pozwala ubezpieczycielom lepiej oceniać ryzyka związane ze zmianami klimatycznymi i oferować odpowiednie produkty ochronne.

Urządzenia IoT w ocenie ryzyka ubezpieczeniowego – jak to działa?

Firma McKinsey przeprowadziła badania, które wykazały, że na rynku ubezpieczeniowym do 2025 roku pojawi się ok. 50 miliardów urządzeń IoT. To ogromna liczba, która prawdopodobnie jeszcze mocniej zrewolucjonizuje branżę.

W praktyce zasady są proste. Internet Rzeczy przy pomocy czujników i oprogramowania informatycznego wspomaga ocenę tzw. ryzyka subiektywnego. To oznacza, że działalność ubezpieczeniowa, a dokładniej ocena ryzyka będzie opierać się nie tylko na statystykach, ale też rzeczywistych danych.

A zatem wykorzystanie urządzeń Internetu Rzeczy (IoT) w ocenie ryzyka ubezpieczeniowego stanowi istotny krok w kierunku precyzyjniejszej analizy ryzyka. Inteligentne czujniki, telematyka w pojazdach i systemy monitorujące w domach, dostarczają ubezpieczycielom danych w czasie rzeczywistym.

Takie udogodnienia teleinformatyczne i technologiczne pozwalają m.in. na:

- Monitorowanie stylu jazdy kierowców, co pozwala na dostosowanie składek ubezpieczeniowych w zależności od poziomu ryzyka związanego z ich zachowaniem na drodze.

- Wykrywanie potencjalnych zagrożeń w domach, takich jak wycieki wody czy pożary, aby przyśpieszyć reakcję służb i zminimalizować straty.

- Analiza danych zdrowotnych z urządzeń noszonych przez klientów. To pozwala na lepsze dopasowanie produktów ubezpieczeniowych do ich indywidualnych potrzeb.

Personalizowane oferty dopasowane do klientów – czy IoT ma znaczenie?

Produkty ubezpieczeniowe zmieniają się wraz z potrzebami potencjalnych klientów. Dotyczy to ubezpieczeń komunikacyjnych, na życie, nieruchomości, a także polis chroniących interesy przedsiębiorców.

Przemiana w ramach Internetu Rzeczy powoduje, że sektor ubezpieczeniowy skrupulatnej analizuje dane np. zachowań konsumenckich i potrzeb. Skrupulatna analityka pozwala na zautomatyzowanie procesów obsługi klienta, a także wpływa na to, jakie oferty są przygotowywane dla potencjalnych osób zainteresowanych współpracą.

Internet rzeczy przez wnikliwą analizę zebranych danych pozwala nie tylko na personalizację ofert ubezpieczeniowych, ale także na:

- dostosowywanie kampanii marketingowych do zachowań i potrzeb odbiorców,

- obniżenie kosztów wykupienia polisy ubezpieczeniowej,

- bezpośrednie komunikowanie się z klientem bez konieczności przeprowadzenia wywiadu odnośnie potrzeb.

A zatem IoT umożliwia ubezpieczycielom tworzenie ofert, które są doskonale spersonalizowane i dostosowane do unikalnych potrzeb klientów. To ostatecznie podnosi wartość usług ubezpieczeniowych i zachęca konsumentów do podpisywania umów z towarzystwem ubezpieczeniowym, które korzysta z nowych technologi.

Dlaczego warto korzystać z internetu rzeczy w branży ubezpieczeniowej? Korzyści dla ubezpieczyciel i klientów

Integracja technologii IoT z procesami ubezpieczeniowymi przynosi korzyści zarówno dla ubezpieczycieli, jak i klientów.

Dla firm ubezpieczeniowych oznacza to:

- lepszą ocenę ryzyka dzięki dostępowi do aktualnych i dokładnych danych;

- możliwość oferowania bardziej konkurencyjnych i spersonalizowanych produktów ubezpieczeniowych;

- redukcję kosztów operacyjnych poprzez automatyzację procesów monitorowania i oceny ryzyka.

Dla klientów korzyści obejmują:

- niższe składki ubezpieczeniowe wynikające z pozytywnych zachowań monitorowanych przez urządzenia IoT;

- szybszą i bardziej efektywną obsługę w przypadku wystąpienia szkody;

- dostęp do innowacyjnych usług, takich jak powiadomienia o potencjalnych zagrożeniach czy porady dotyczące poprawy bezpieczeństwa.

Podsumowując: Wprowadzenie IoT do branży ubezpieczeniowej, to istotny element transformacji cyfrowej w tym sektorze. Takie działania ułatwiają przede wszystkim zarządzanie ryzykiem, monitorowanie zachowań społeczeństwa, a także pełną personalizację ofert ubezpieczeniowych.

Bibliografia:

- https://www.the-digital-insurer.com/pl/insurance-innovation-and-iot-fc-business-intelligence-report/

- https://www.youtube.com/watch?v=VDHGeKli7og

- https://www.internetum.com/iot-solution/iot-and-insurance/

Radio Szczecin

Radio Szczecin